Оживление предпринимательской активности в России

Институт статистических исследований и экономики знаний НИУ ВШЭ анализирует предпринимательскую активность до пандемии, в период и после нее в 18 отраслях и 85 субъектах Российской Федерации.

Справочно: Исследование базируется на информации базы данных «СПАРК-Интерфакс» о действующих и ликвидированных1 в январе 2015 г. — мае 2022 гг. юридических лицах2, сгруппированных в 75 классов (двухзначных кодов)3 и 18 разделов ОКВЭД.

Под коэффициентом рождаемости организаций понимается отношение созданных за отчетный период организаций к числу действовавших на начало отчетного периода организаций, выраженное в процентах.

Под коэффициентом смертности организаций понимается отношение ликвидированных за отчетный период организаций к числу действовавших на начало отчетного периода организаций, выраженное в процентах.

Под коэффициентом прироста числа организаций понимается разность коэффициентов рождаемости и смертности организаций.

Для оценки коэффициентов рождаемости и смертности за несколько лет использовались средние значения числа зарегистрированных, ликвидированных и действующих организаций за рассматриваемый период.

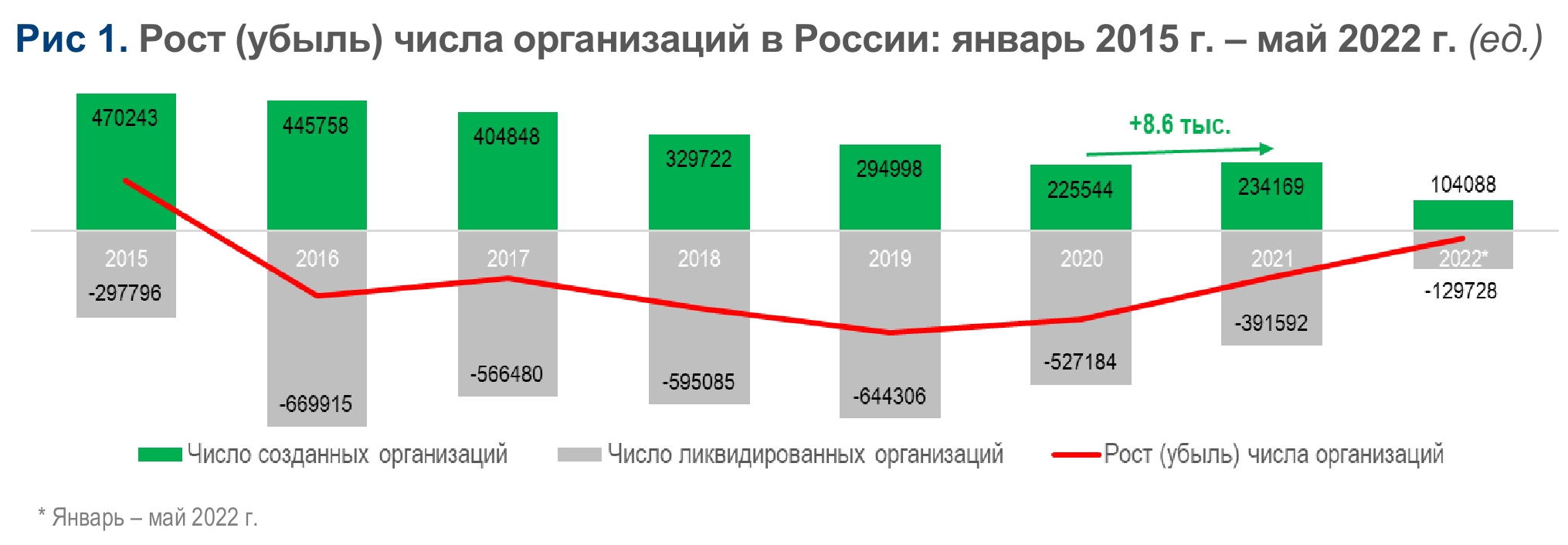

В 2021 г. в России впервые за шестилетний период наблюдения зафиксирован рост числа созданных организаций. Всего было зарегистрировано 234,2 тыс. новых юридических лиц, что на 8,6 тыс. выше показателя 2020 г. (рис. 1). Число ликвидированных организаций, напротив, сократилось за год в 1,3 раза и составило 391,6 тыс., что, тем не менее, не позволило достигнуть положительного «сальдо» предпринимательской активности (-157,4 тыс.).

Предпосылки смены тренда

Тенденция к сокращению темпов убыли компаний сформировалась после 2019 г., когда было зафиксировано пиковое сокращение числа организаций за весь период наблюдения. Однако если в 2020 г. сокращение темпов убыли можно было объяснить введением моратория на банкротство4, распространявшегося на компании из наиболее пострадавших от COVID-19 отраслей, то в 2021 г. число прекративших деятельность юридических лиц достигло минимума за последние шесть лет без ссылок на эту меру госполитики. В первые пять месяцев текущего года, несмотря на введенные санкции и уход из России зарубежных компаний, этот тренд продолжился: коэффициент прироста числа компаний составил −0,8 против −4,9 за 2021 г. и −8,6 за 2020 г. Не исключено, что определенную роль здесь играет очередной мораторий на возбуждение дел о банкротстве, введенный с апреля 2022 г.5

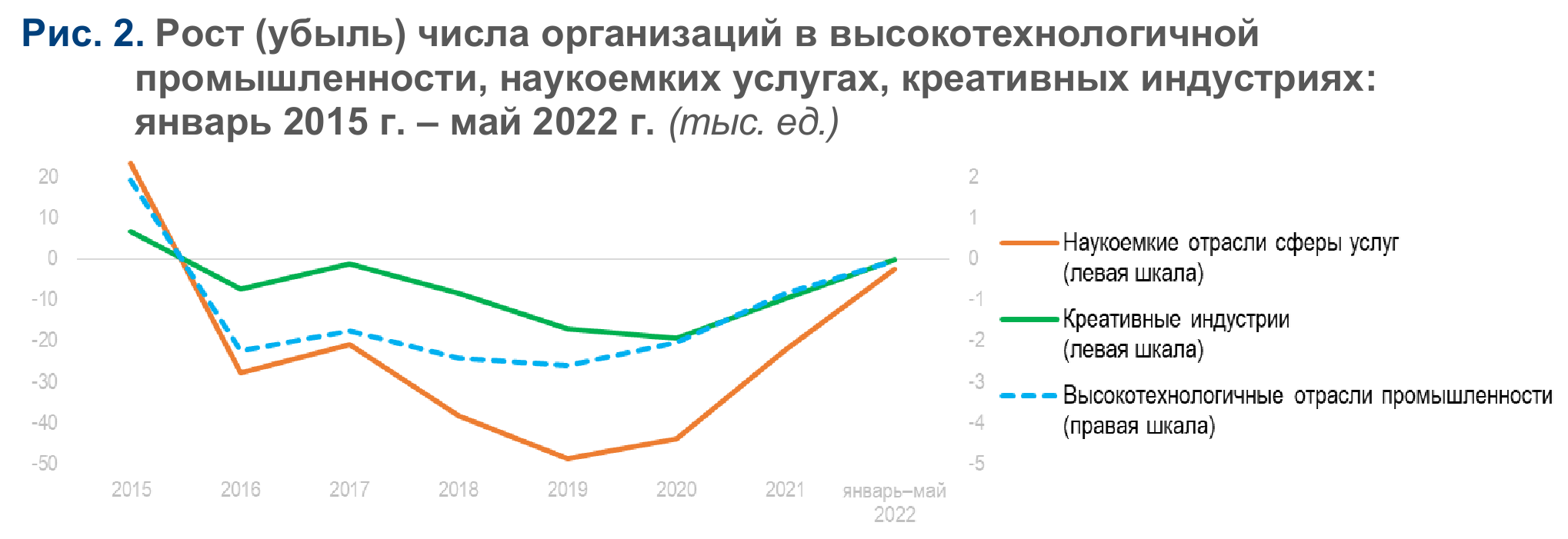

Высокотехнологичные отрасли промышленности6 и наукоемкие отрасли сферы услуг7 показали аналогичный остальной экономике паттерн развития — пик убыли в 2019 г. (-2,6 тыс. и −48,8 тыс. соответственно) и последовавшую за этим смену тренда (рис. 2). Отличительная черта креативных индустрий8 — чувствительность к коронавирусному локдауну в 2020 г. (-19,4 тыс.). С одной стороны, инновационный сектор не оказался в числе наиболее пострадавших, с другой — политика увеличения числа высокотехнологичных, наукоемких и креативных компаний пока не сильно сказывается на структуре отечественной экономики.

В период пандемии наибольшую потерю компаний ощутили самые емкие по их числу отрасли и регионы

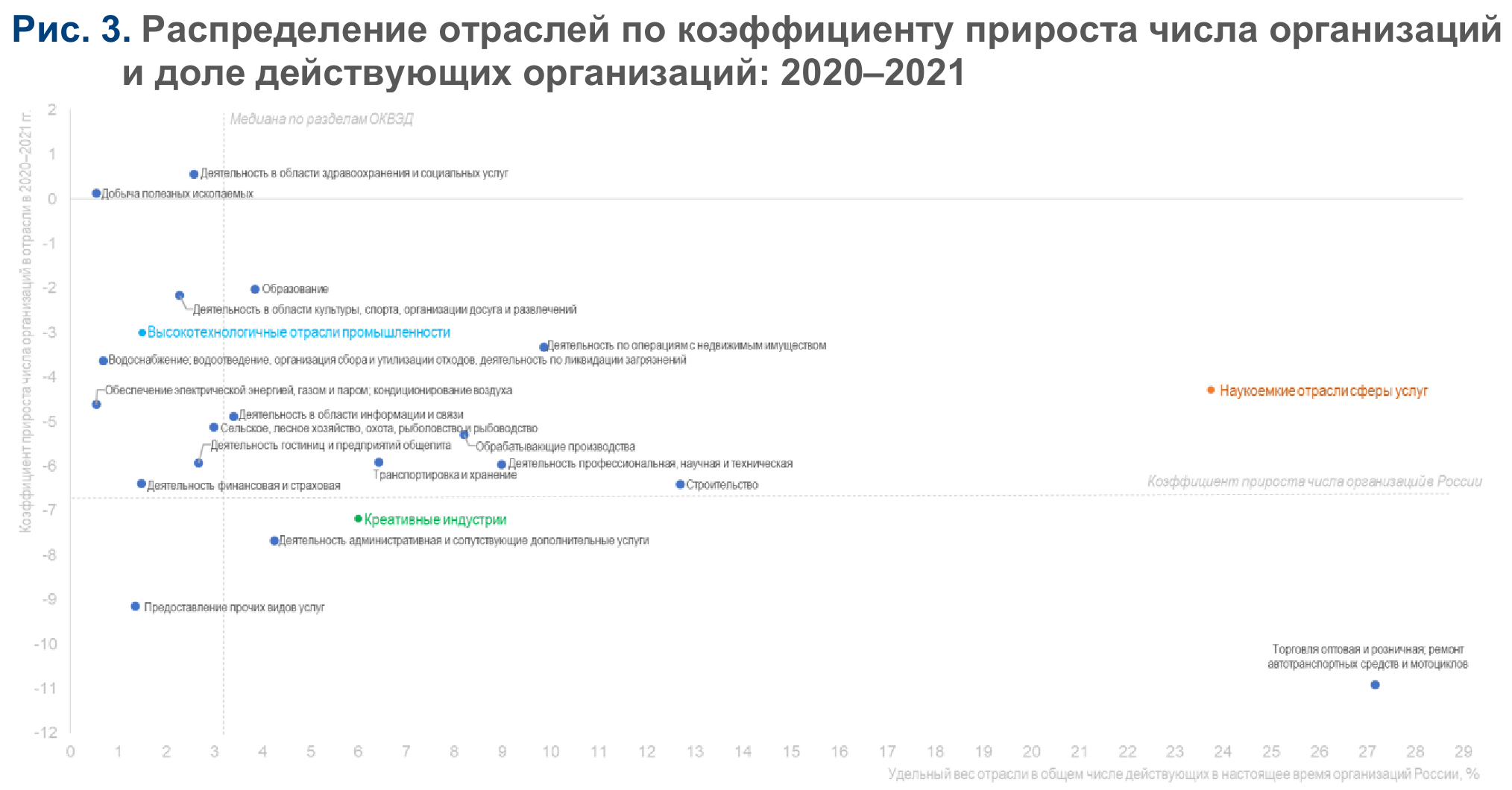

В 2020–2021 гг. прирост числа организаций наблюдался лишь в двух из 18 укрупненных отраслей (разделов ОКВЭД): деятельности в области здравоохранения и социальных услуг (0,6) и добыче полезных ископаемых (0,1) (рис. 3).

Наибольшие потери понесла сфера торговли (-10,9 за 2020–2021 гг.) — самая емкая по числу компаний отрасль, на долю которой приходится более 27% общего числа действующих и почти 47% числа организаций, ушедших с рынка в 2020–2021 гг. Отрасль сократила свою долю в общем числе организаций за 2020–2021 гг. на 3%, выступив в роли якоря для общероссийского показателя прироста числа организаций (-6,8).

Отрицательная динамика наблюдалась также в сферах прочих услуг (включая ремонт, услуги химчисток, парикмахерских, салонов красоты и др.) (-9,2); административных услуг (включая подбор персонала, деятельность туристических агентств и др.) (-7,7); строительства (-6,4); финансовой и страховой деятельности (-6,4). На их долю приходится еще 20% убыли компаний в стране за 2020–2021 гг.

На этом фоне относительно неплохо перенесли последствия пандемии COVID-19 высокотехнологичная промышленность и наукоемкие услуги — в этих секторах коэффициент прироста числа организаций за 2020–2021 гг. составил −3,0 и −4,3 соответственно. Ниже среднероссийского уровня оказались креативные индустрии (-7,2).

В региональном разрезе увеличение количества юрлиц в 2020–2021 гг. зафиксировано только в Чукотском автономном округе (1,1), Республике Бурятия (1,0) и Севастополе (0,8) (рис. 4). Однако доля этих субъектов в общем числе действующих компаний составляет менее 1%. Напротив, самый низкий коэффициент прироста числа организаций зафиксирован в Москве (-11,1) и Санкт-Петербурге (-10,7), на которые приходится соответственно 18,0% и 7,1% от общего числа действующих в стране юридических лиц. Подобные результаты двух столиц можно объяснить высокой концентрацией наиболее пострадавших в коронакризис отраслей. Так, в Москве и Санкт-Петербурге сосредоточены 20,3% и 7,4% всех российских организаций в сфере торговли соответственно; 20,4% и 7,0% — прочих услуг (включая ремонт, услуги химчисток, парикмахерских, салонов красоты); 22,5% и 8,7% — административных услуг (включая подбор персонала, деятельность туристических агентств); 18,2% и 7,6% — строительства; 33,7% и 7,3% — финансовой и страховой деятельности; 26,5% и 8,3% — профессиональной и научно-технической деятельности (включая услуги в области рекламы, права и бухгалтерского учета); 18,1% и 9,2% — гостиничной и ресторанной индустрии; а также 30,2% и 8,6% — креативных индустрий.

Наиболее пострадавшие в пандемию отрасли и регионы взяли курс на восстановление

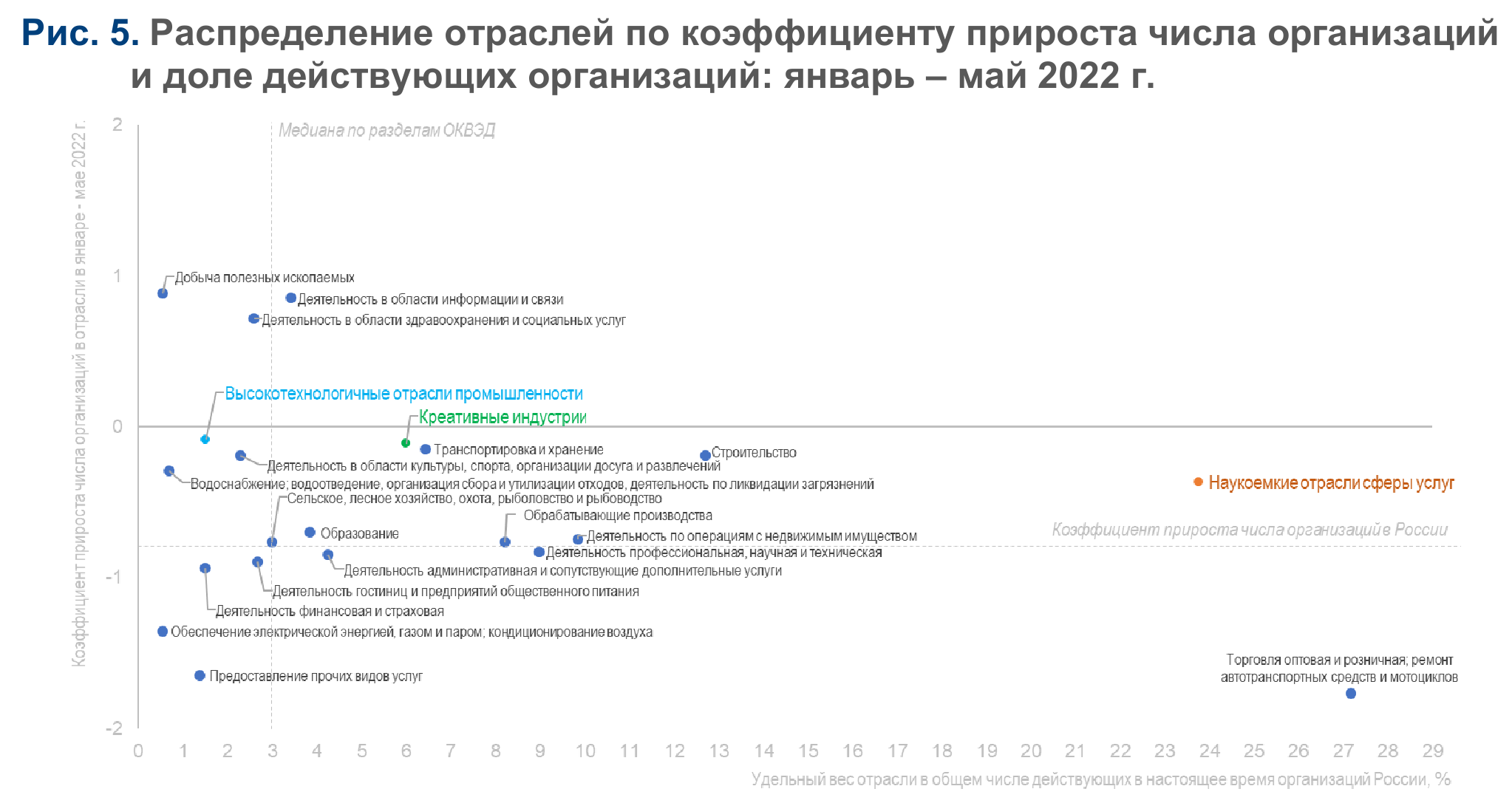

В январе — мае 2022 г. положительную динамику по приросту числа организаций демонстрировали три из 18 укрупненных отраслей. Ситуация в некоторых из них существенно изменилась. Так, прирост числа организаций наметился в сфере информации и связи (0,9) (рис. 5). Этому могли способствовать вступившие в силу в марте 2022 г. меры поддержки ИТ-отрасли, включающие предоставление грантов, льготное кредитование, освобождение от уплаты налога на прибыль до 31 декабря 2024 г. и др.9

Практически остановилась убыль компаний в транспортной (-0,1) и строительной (-0,2) индустриях. Однако в сфере торговли по-прежнему наблюдается самый высокий показатель сокращения числа организаций (-1,8).

Наиболее значительные изменения продемонстрировали креативные индустрии — убыль профильных компаний практически остановилась (-0,1), что вывело предпринимательскую активность в соответствующих видах деятельности на сопоставимые с высокотехнологичной промышленностью (-0,1) и наукоемкими услугами (-0,4) уровни.

За январь — май текущего года прирост числа организаций наблюдался в 19 субъектах Российской Федерации (рис. 6). Примечательно, что в их число вошли Москва (0,7) и Челябинская область (0,03), относящиеся к наиболее значимым по числу действующих юрлиц регионам.

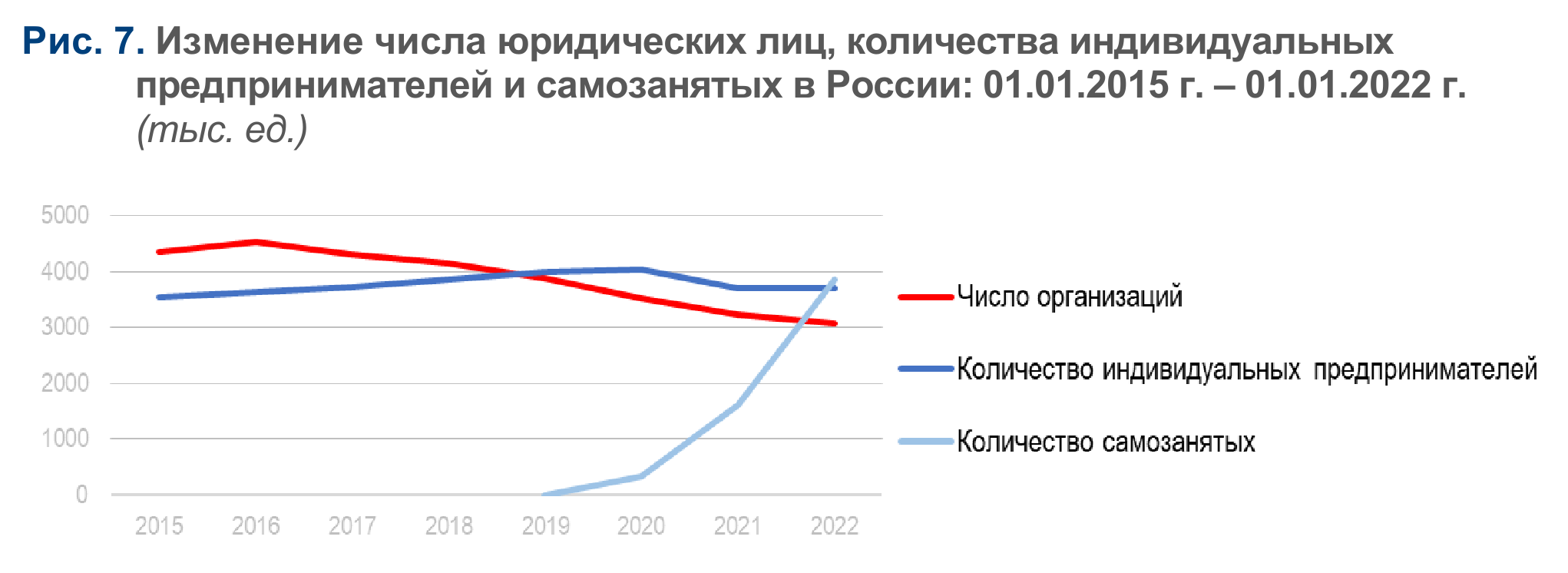

Индивидуальные предприниматели и самозанятые приходят на смену бизнесменам

На фоне сокращения числа юридических лиц в России росло количество индивидуальных предпринимателей (рис. 7). Исключением стал только 2020 г., когда многие из них, возможно, перешли на самозанятость. С 1 января 2019 г. специальный налоговый режим для самозанятых начал применяться в Москве, Московской и Калужской областях и в Республике Татарстан, с 1 января 2020 г. — еще в 19 регионах, а с 1 июля 2020 г. — во всех регионах России.

В июне 2022 г. численность самозанятых в России превысила 5,2 млн человек. Причем популярность этого режима не объясняется только предложениями оформления самозанятости со стороны онлайн-ритейлеров, агрегаторов и онлайн-сервисов, связанных с доставкой еды, оказанием услуг такси, курьерскими службами и т. п. По данным ФНС России, в топ-5 наиболее популярных среди самозанятых отраслей вошли «ремонт», «авто», «IT-сфера», «красота» и «информационные услуги».

Источники: расчеты ИСИЭЗ НИУ ВШЭ по данным «СПАРК-Интерфакс», ФНС.

Материал подготовили Василий Абашкин, Евгений Куценко, Татьяна Остащенко, Кирилл Тюрчев

В сборе данных принимали участие: Денис Мартынов, Владимир Пучков

Предыдущий выпуск серии «Наука, технологии и инновации»:

«Рынок умных денег»

См. также:

- ВКонтакте

- Telegram