Ареал компаний-единорогов расширяется

Редкие быстрорастущие стартапы становятся единорогами, и в мире еще не так много стран, где подобные фирмы появляются и регистрируются. Институт статистических исследований и экономики знаний НИУ ВШЭ изучил на основе баз данных Crunchbase и CB Insights, как за минувший год изменилась география присутствия компаний-единорогов.

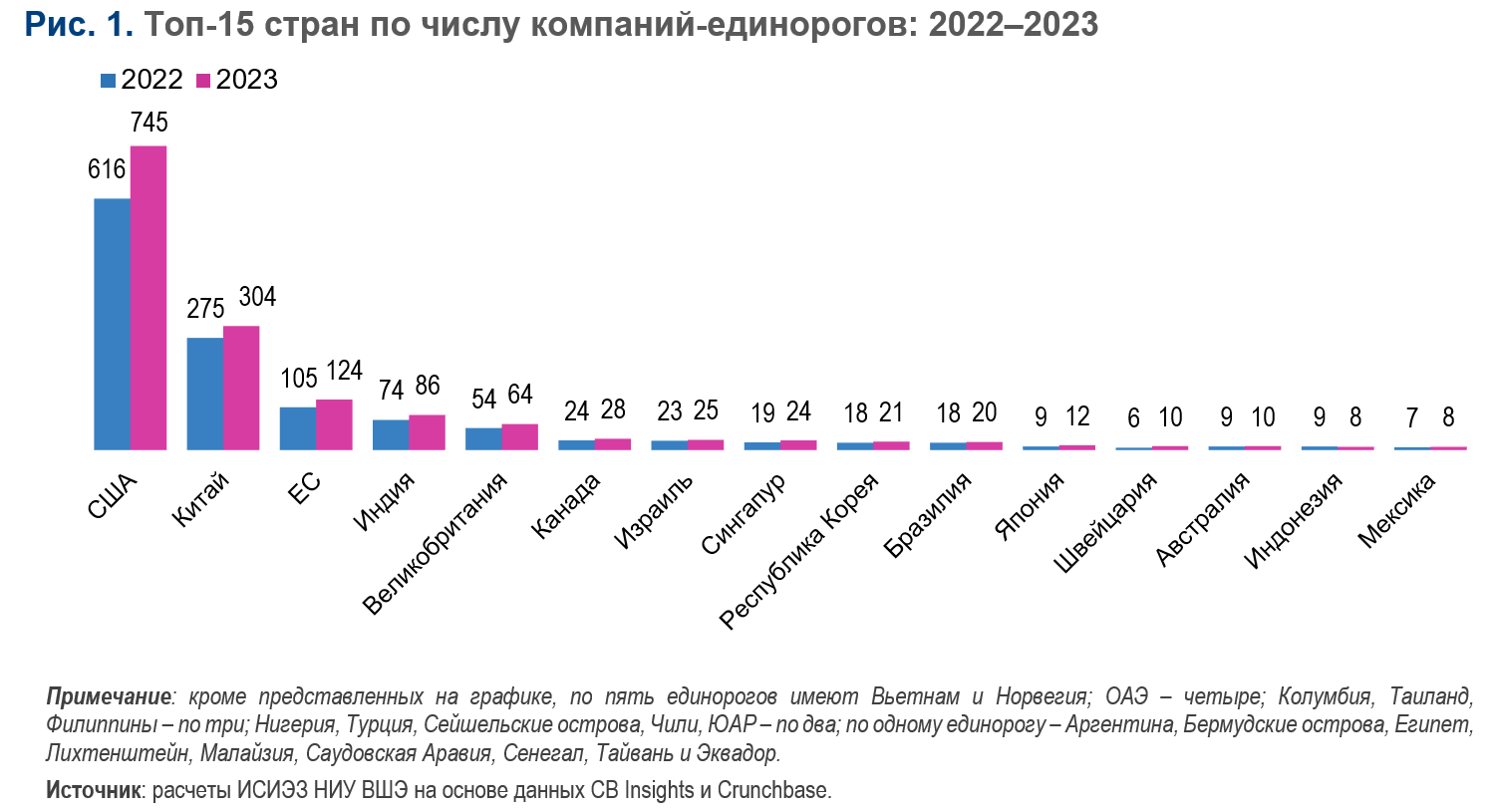

По состоянию на конец июня 2023 г. в мире действует 1531 компания-единорог (в июне 2022 г. — 1302). Подавляющее большинство единорогов (79,8%) зарегистрированы на территории государств, входящих в топ-15 Глобального инновационного индекса – 2022 (Global Innovation Index). Наиболее привлекательны для дорогостоящих стартапов три региона: Северная Америка (51%), Юго-Восточная Азия (26,2%) и Европа (13,3%).

На фоне наметившегося замедления роста числа единорогов (229 против 340 годом ранее) продолжил расширяться клуб стран, где базируются такие стартапы: теперь в нем 35 стран1 против 29. В него вошли Египет, Лихтенштейн, Сейшелы, Таиланд, Филиппины, Эквадор, ЮАР, однако покинула Исландия в связи с тем, что зарегистрированная в этой стране компания Alvotech в прошлом году стала публичной.

Наибольшее число новых единорогов за прошедший год появилось в США (+129) и Китае (+29), которые теперь концентрируют 49 и 20% мировой популяции единорогов соответственно; а также в странах ЕС (+19), Индии (+12) и Великобритании (+10). Данный топ-5 локаций единорогов не меняется уже третий год подряд. Среди топ-15 ключевых локаций для таких стартапов за год улучшили позиции Швейцария (+3) и Япония (+2), ухудшила — Индонезия (-1) (рис. 1).

За минувший год выросла общая стоимость дорогостоящих стартапов, за исключением зарегистрированных в ЕС и Турции (по −7 млрд долл. США) и в Индонезии (-29 млрд долл.), а также увеличилось количество декакорнов с 64 до 74 (+15%). Неизменной выглядит тройка гектокорнов, или наиболее дорогостоящих стартапов. Два из них — компания из Китая ByteDance и американская SpaceX — заметно увеличили свою капитализацию: на 40 и 25 млрд долл. США соответственно. У другого китайского гектакорна Ant Group оценочная стоимость сохранилась на уровне 150 млрд долл. США.

Экспансия единорогов идет вширь и вглубь

Дорогостоящие стартапы появляются не только в новых странах, но и в новых регионах внутри национальных государств, причем нередко в расположенных вдали от столиц и мировых городов. Пример глобальных лидеров — США и Китая, на которые приходится 36 из 58 новых мест обитания единорогов, иллюстрирует разные сценарии территориального распределения таких стартапов.

Почти все из 20 новых локаций с единорогами, которые появились в США, базируются в Калифорнии, Нью-Йорке и Массачусетсе. В этой триаде наиболее инновационно развитых штатов располагаются уже 558 (или почти 75%) американских единорогов, а два крупнейших мегаполиса — города Сан-Франциско и Нью-Йорк — совокупно аккумулируют 320 дорогостоящих стартапов. За год в перечне штатов с единорогами появился лишь один новичок — Индиана.

В Китае, как и в прошлом году, две трети единорогов расположены за пределами Пекина. За последний год на карте присутствия крупных стартапов появились две новые провинции (Фуцзянь и Цинхай), а также город центрального подчинения Тяньцзинь.

Единорогов «подпитывают» национальные и глобальные инвесторы

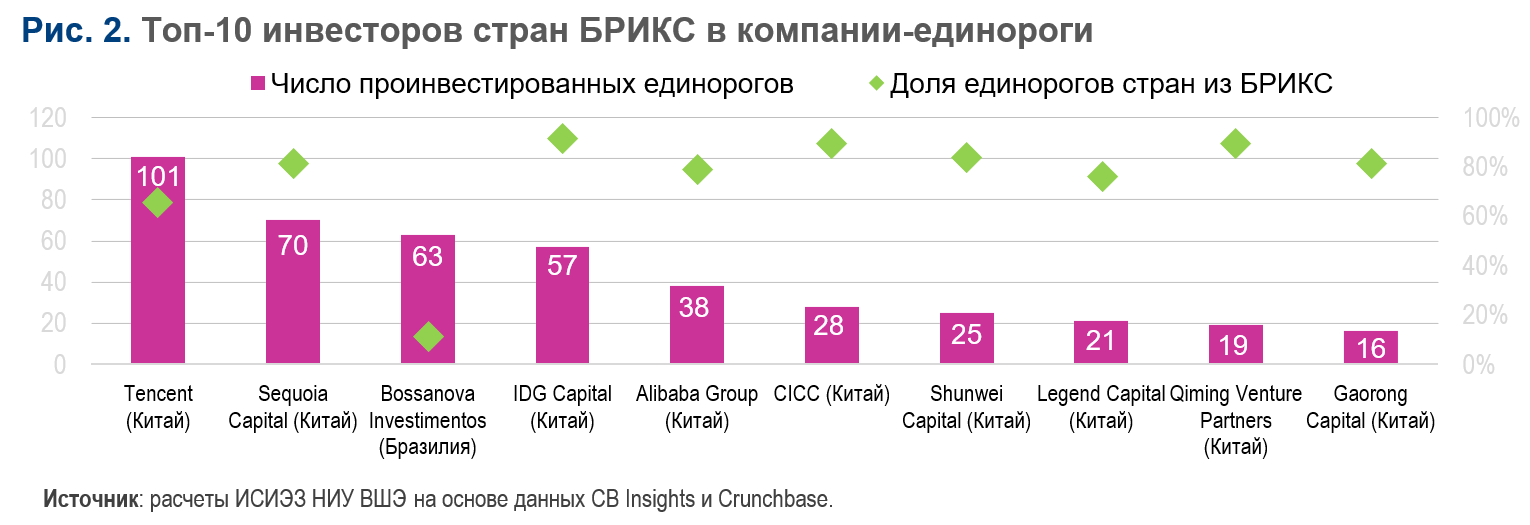

На примере БРИКС интересно изучить распределение источников инвестиций в дорогостоящие стартапы. Всего на страны «пятерки» приходится примерно четверть от общемирового числа единорогов (412), из них 304 компании базируются в Китае, 86 — в Индии, 20 — в Бразилии и 2 — в ЮАР.

Китай и ЮАР развиваются в основном за счет внутренних инвестиций. Так, у единорогов из Китая доля национальных инвесторов составляет 74,9%. Индия и Бразилия активно привлекают внешние инвестиции, доля которых в портфеле единорогов из этих стран достигает 73 и 84% соответственно. Среди общего пула инвесторов, вошедших в капитал единорогов из БРИКС, превалируют американские инвестиционные компании (Tiger Global Management, Andreessen Horowitz, Sequoia Capital и др.).

Среди стран БРИКС больше всего собственных инвесторов, ставших ключевыми для единорогов, независимо от места их регистрации, располагается в Китае (396). Далее следуют Индия (63), Бразилия (12), ЮАР (6) и Россия (4).

В топ-10 инвесторов из БРИКС (рис. 2) входят девять китайских компаний, из которых наиболее активны Tencent, Sequoia Capital China и IDG Capital (выступили ключевыми инвесторами для 101, 70 и 57 единорогов соответственно), и бразильская венчурная компания Bossanova Investimentos (63), которая поддерживает преимущественно быстрорастущие стартапы, не зарегистрированные на территории стран БРИКС. Портфель китайских инвесторов на 84% состоит из национальных компаний-единорогов (еще на 5% — американских, по 2% приходится на единорогов из Индии и ЕС).

Выходцы из России основали 27 единорогов, в которые вложились 94 фонда, в основном американские (60) и британские (11). Самыми крупными отечественными инвесторами в единорогов стали холдинг A&NN Investments, фонд ExpoCapital, ИТ-гигант «Яндекс» и группа РОСНАНО.

Комментирует

эксперт Центра «Российская кластерная обсерватория» ИСИЭЗ НИУ ВШЭ

Как мы и предполагали год назад, появление новых компаний-единорогов несколько замедлилось на фоне общемировой нестабильности и раунда повышения ключевых ставок крупнейшими центробанками. Плюс крах сразу нескольких американских «банков для стартапов» заставил многих венчуристов пересмотреть свои инвестиционные стратегии в текущем году. В итоге сложившаяся ситуация больше всего задела США (129 новых единорогов против 175 годом ранее), страны Европейского союза (19 против 39) и Великобританию (10 против 17), а также зависимую от американских венчурных инвесторов Индию (12 против 30). Напротив, довольно уверенно выглядит Китай, который смог увеличить число новых единорогов по сравнению с прошлым годом (29 против 22).

И хотя в России за последний год так и не появилось новых компаний-единорогов, вопрос развития инновационного бизнеса все чаще звучит в правительственной повестке. В недавно опубликованной Концепции технологического развития России до 2030 года поставлена цель увеличения числа малых высокотехнологичных компаний в три раза, а крупных — в пять раз. Подобные амбициозные планы обостряют задачу поиска источников инвестиций, в том числе венчурных.

В сложившейся ситуации перспективным вариантом может стать привлечение на российский рынок крупнейших инвесторов в единорогов из стран БРИКС, прежде всего из Китая. Положительный опыт в этом направлении уже наработан, например, с компанией Tencent. Не так давно она инвестировала в отечественного разработчика игр Mundfish, что позволило довести разработку игры Atomic Heart до финала и выпустить самый успешный за многие годы российский AAA-проект2. Со стороны России медиатором для зарубежных партнеров и со-инвестором в отечественных единорогов мог бы стать Российский фонд прямых инвестиций, в управлении которого находится Российская венчурная компания.

Источники: расчеты ИСИЭЗ НИУ ВШЭ на основе данных Crunchbase, CB Insights.

Материал подготовили Кристина Боякова, Евгений Куценко, Кирилл Тюрчев

Предыдущий выпуск серии «Наука, технологии, инновации»:

«Великобритания хеджирует риски снижения расходов на науку»

См. также: